界面新闻记者 |

2024年是公募行业重塑之年。

这一年,底层逻辑在变,市场格局在变,使命与要求在变。界面新闻整理了2024年度的公募大事件,回顾行业过去一年的发展。

一、公募基金费率改革“三步走”预计落地

2023年7月,证监会发布《公募基金行业费率改革工作方案》,拟在两年内分三个阶段,按照“管理人—证券公司—销售机构”路径, 稳步降低公募行业综合费率。

第一阶段改革举措主要围绕有序降低主动权益类产品的管理费率、托管费率。自2023年7月7日起,新注册的主动权益类基金统一执行“管理费率不超过1.2%、托管费率不超过0.2%”的上限标准。 第二阶段改革举措主要围绕降低交易佣金费率,加强交易行为监管,强化费率相关信息披露。首次股票交易佣金费率调降工作已于今年7月1日前完成。第三阶段,证监会重点规范销售环节收费。根据监管指示,第三阶段改革预计于2024年年底前落地。

目前,公募费率改革已颇见成效。以静态数据测算,规定发布实施后,公募基金年度股票交易佣金总额降幅将达38%;前两阶段费率改革举措每年累计可为投资者节约成本约200亿元。

二、新“国九条”定调公募发展重点,推动中长期资金入市

4月,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,是资本市场第三个“国九条”。新“国九条”针对公募基金发展提出:一、要大力发展权益类公募基金,大幅提升权益类基金占比;二、建立交易型开放式指数基金(ETF)快速审批通道,推动指数化投资发展;三、全面加强基金公司投研能力建设,丰富公募基金可投资产类别和投资组合;四、 从规模导向向投资者回报导向转变;五、稳步降低公募基金行业综合费率;六、研究规范基金经理薪酬制度;七、修订基金管理人分类评价制度,督促树牢理性投资、价值投资、长期投资理念等。

9月24日,国务院新闻办举办的发布会上,中国证监会主席吴清表示,证监会等相关部门制定了《关于推动中长期资金入市的指导意见》,对公募行业提出新的指导意见。证监会将进一步优化权益类基金产品注册,大力推动宽基ETF等指数化产品创新,适时推出更多包括创业板、科创板等中小盘ETF基金产品,更好服务投资者,更好服务国家战略和新质生产力发展。

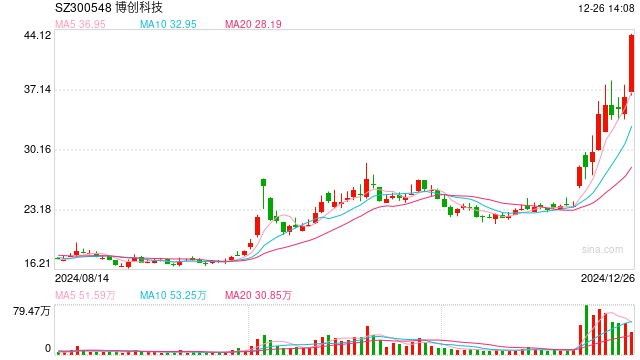

三、指数基金爆发,“巨无霸”华泰柏瑞沪深300ETF规模连破记录,中证A500成年度最热宽基

2024年,中国ETF市场迎来20周年。这一年里,包括ETF在内的指数基金表现出强大的吸金能力,尤其是宽基ETF成为行业和公司规模的重要增长源。

受益于“国家队”、社保基金和保险资金等长线资金的涌入,市场连续诞生千亿级股票ETF。华泰柏瑞基金的沪深300ETF年内规模接连突破2000亿元、3000亿元、4000亿元。截至12月20日,全市场千亿级股票ETF还有5只,分别是易方达沪深300ETF、华夏沪深300ETF、嘉实沪深300ETF、华夏上证50ETF和南方中证500ETF。这也奠定了“得ETF得天下”的行业发展新格局。

四季度以来,各家公募争相布局中证A500ETF。从布局情况来看,头部公募布局ETF以及场外指数基金,中小基金公司则意图在指数增强赛道分“一杯羹”。根据监管披露信息,截至目前已上报的挂钩中证A500指数产品超过100只。截至12月20日,已发行成立的挂钩中证A500指数的产品规模合计突破3200亿元,还有39只产品等待获批。

四、个人养老金投资“纳新”,新增首批85只权益类指数基金Y份额

12月,人力资源社会保障部等五部门印发《关于全面实施个人养老金制度的通知》。证监会随后发布《个人养老金投资产品目录》显示,在原有的199只FOF基金的基础上,新增了首批85只权益类指数基金的Y份额。

其中,跟踪各类宽基指数的产品78只,跟踪红利指数的产品7只,包括沪深300指数、中证A500指数、创业板指数等普通指数基金、指数增强基金、ETF联接基金。85只权益类指数基金共来自22家公募管理人,其中易方达、华夏、天弘三家公募的指数基金数量位列前三。

五、公募基金资产管理规模迭创新高,年内创下32万亿记录

中国证券投资基金业协会公布的数据显示,截至2024年三季度末,我国境内公募基金管理机构共163家,其中基金管理公司148家,取得公募资格的资产管理机构15家,以上机构管理的公募基金资产净值合计32.07万亿元,今年前三季度增加4.47万亿元。

具体看,指数基金和债券基金成为市场资金的重点投资方向。前三季度,开放式股票基金规模增长1.44万亿元,债券基金规模增长1.28万亿元。

六、“降薪”、“限薪”成为公募基金薪酬改革关键词

2024开年,公募“降薪”、“限薪”便成为市场讨论的焦点话题。有消息称,部分公募开始执行“以300万元年薪为分水岭”的退薪方案。但在市场传言和实际的薪酬制度落地之间,存在巨大且未知的鸿沟。

本质上看,公募基金薪酬改革对行业的意义和影响超出了薪酬层面。多位知名基金经理接连卸任、管理规模较大的知名主动权益基金经理“主动减负”都被市场猜测或与薪酬有关。

业内认为,2024年公募基金行业充满巨大变革,未来如何兼顾效率与效益,重塑行业形象和格局,是待解之题。

七、公募REITs迎来多项政策引导,产品类型和规模加速扩容

中国公募REITs市场运行三年多以来,资产类型不断拓展,目前已涵盖产业园区、收费公路、仓储物流、清洁能源、保障性租赁住房、消费设施、水利设施、生态环保等主流基础设施。

2024年,公募REITs迎来多项政策引导。2月,证监会发布《监管规则适用指引——会计类第4号》,明确原始权益人及投资者均可将REITs确认为权益属性产品。7月,国家发改委表示,推进REITs常态化发行。10月,上交所副总经理王红表示,上交所将进一步完善指数体系,积极稳妥推进REITs指数化产品落地。11月,中国证监会副主席李明公开表示,要充分发挥香港在金融对外开放中的重要作用,稳步推进人民币股票交易柜台纳入港股通以及将REITs纳入沪深港通各项工作。

截至12月20日,全市场共有58只公募REITs成立,发行规模合计约1600亿元。今年有28只公募REITs新成立,发行规模合计超600亿元。

八、公募违法乱象整治:前诺安基金经理蔡嵩松受贿案、嘉实基金原董事长赵学军因配合调查离任等

4月,离职半年后的前诺安基金知名基金经理蔡嵩松因涉嫌非国家工作人员受贿罪和对非国家工作人员行贿罪再度出现在公众视野。蔡嵩松曾是业界“顶流”,代表作品诺安成长在2019年因重仓半导体,基金收益接近翻倍。

8月,嘉实基金临时公告,董事长赵学军因个人问题正配合有关部门调查,相关调查事项与公司基金业务无关。赵学军自2000年加入嘉实基金,在嘉实基金工作时间长达24年,2017年底开始“掌舵”嘉实基金。目前,嘉实基金董事长由安国勇接任,他自2021年4月27日任嘉实基金联席董事长。

“个人系”公募淳厚基金旗下多只产品的2024年中期报告“董事会缺席”,先是引发信披违规质疑,而后牵扯出公司股东未按法规要求向监管报告,违规私下转让股权。9月,上海证监局对淳厚基金下发8张罚单,涉及了基金管理人淳厚基金、董事长贾红波、总经理邢媛和股东柳志伟、李雄厚、董卫军。

业内认为,随着行业迎来强监管时代,更多倒查违法违规的事件或将出现。